Dois fundos imobiliários (FIIs) high grade dando sopa abrem nova janela para o crédito

Alguns fundos de crédito oferecem descontos interessantes em bolsa neste momento. Inclusive, temos FIIs de papel negociando abaixo dos valores patrimoniais

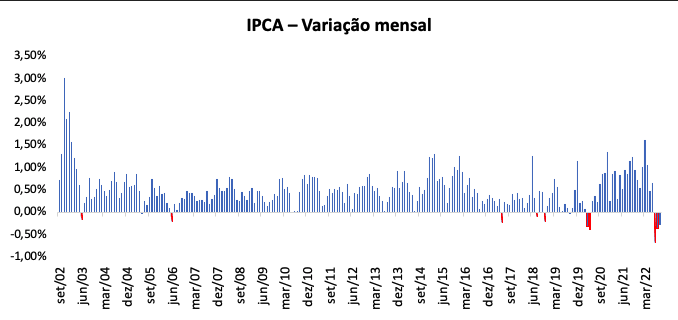

Pela terceira leitura consecutiva, o Instituto Brasileiro de Geografia e Estatística (IBGE) apurou variação negativa do IPCA mensal.

Apesar de ligeiramente acima das expectativas, o IPCA recuou 0,29% em setembro, totalizando 7,17% em doze meses. Após um longo período de alta dos preços, enxergamos um grande alívio no indicador, proporcionado pelas desonerações e cortes de impostos, majoritariamente.

É a primeira vez em que o Brasil evidencia esse fenômeno em um trimestre. Entretanto, conhecendo o histórico elevado do nível de preço, não me parece uma tendência permanente...

Neste meio tempo, os fundos imobiliários de crédito passaram por certa instabilidade. Conforme já mencionado em colunas anteriores, os dividendos dos FIIs de papel caíram recentemente, muito em função da ausência da correção inflacionária em seus CRIs durante os últimos três meses.

Com isso, aqueles investidores “espertinhos” deslocaram seus recursos desses FIIs nas últimas semanas, ocasionando uma queda nas cotações.

Apesar da preferência por ativos de tijolo, reafirmo que sigo confortável na posição em crédito privado, especialmente nos fundos high grade, que oferecem a oportunidade de adquirir bons portfólios de CRIs de devedores / garantias de alta qualidade.

Por mais que exista uma queda dos proventos neste semestre, as ótimas taxas contratadas pelos gestores nos últimos meses sustentam uma boa rentabilidade aos FIIs de papel para o futuro.

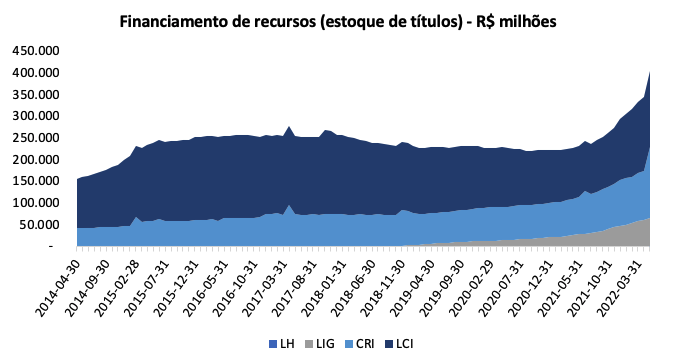

Além disso, é importante comentar que o crédito via títulos privados se tornou uma modalidade importante de financiamento nos últimos meses, principalmente no contexto residencial.

Até junho deste ano, os FIIs, LCIs e LIGS representavam mais de 25% do estoque de recursos direcionados para o financiamento habitacional no Brasil. Com grande crescimento recente, essa categoria agora agrega uma importância estrutural.

FIIs de crédito: momento oportuno

Neste contexto, entendo que alguns fundos de crédito ofereçam descontos interessantes em bolsa neste momento. Inclusive, temos FIIs de papel negociando abaixo dos seus respectivos valores patrimoniais, evento que não víamos há um tempo.

Vale citar que um fundo de papel normalmente é composto por um portfólio de títulos atrelados a um ou mais devedores privados.

Chamados Certificados de Recebíveis Imobiliários (os CRIs), eles possuem taxas e prazos delimitados no início das operações. Simplificadamente, esses fundos são portfólios de renda fixa negociados em bolsa.

Em geral, estamos tratando de carteiras com remuneração próxima de IPCA + 6% ou 7%, negociadas com desconto. Sendo assim, considero os FIIs de CRIs boas oportunidades para carregamento no médio prazo e para aproveitar um eventual fechamento da curva de juros.

Aproveitando o momento favorável de alocação, gostaria de relembrar duas teses de gestoras bem consolidadas no mercado: o RBR High Grade (RBRR11) e o Kinea Securities (KNSC11).

RBR High Grade (RBRR11)

Apresentado formalmente nesta coluna em maio deste ano, o RBR High Grade (RBRR11) é o principal veículo de crédito da RBR Asset, gestora de ativos imobiliários com mais de R$ 7 bilhões sob gestão.

Em geral, a estratégia do fundo se concentra em operações de três segmentos: i) antecipação de locação de ativos imobiliários; ii) unidades residenciais prontas e; iii) carteiras pulverizadas.

É importante relembrar que a gestão dá preferência por emissões ancoradas pela própria RBR, que compõem 76% do portfólio atualmente.

A originação própria confere um diferencial para a gestão, visto que permite o acompanhamento mais próximo dos devedores e a inclusão de cláusulas favoráveis ao fundo nos termos de securitização.

De acordo com o último relatório gerencial, sua carteira de CRIs conta com 36 ativos, sendo 91,7% deles high grade (baixo risco de crédito), com classificação maior ou igual a “A”

Em termos de indexação, encontramos uma maior exposição ao IPCA, que representa 68% dos CRIs, juntamente de uma parcela atrelada ao CDI (18% da carteira) e o restante em IGP-M (14%).

Ao analisarmos o patrimônio como um todo (que inclui operações em renda fixa e cotas de outros FIIs), temos uma distribuição de 70% para ativos indexados à inflação e 30% ao CDI. Em média, as taxas são CDI + 2,0% e IPCA + 6,4% ao ano.

Na análise de crédito, a maior parte da carteira está exposta ao risco corporativo que, apresar de possuir todo o fluxo de pagamentos em um único devedor, normalmente apresenta garantias mais sólidas, minimizando o impacto em caso de inadimplência.

Por fim, 79% das garantias do FII se encontram localizadas no Estado de São Paulo, sendo 44% delas situadas em regiões nobres da capital paulista, como Faria Lima, Jardins e Pinheiros, facilitando a execução dos ativos caso necessário.

Ainda falando sobre riscos (que é o principal ponto de análise quando tratamos de crédito), a carteira atual do RBRR11 conta com um LTV médio (razão de garantia) de 66%, bem confortável para um portfólio high grade. Ou seja, a cada R$ 100 emprestados pelo FII, temos cerca de R$ 150 em garantia (majoritariamente via imóvel físico).

Após a distribuição de proventos historicamente altos, o RBRR11 registrou um recuo nos últimos pagamentos, em linha com a indexação de seu portfólio.

Diante da correção de suas cotas nos últimos dias, o FII registra um desconto de aproximadamente 5% sobre o valor patrimonial, maior valor desde o início do ano. Vale citar que, de acordo com o último relatório gerencial, o FII possuía uma reserva de resultados de R$ 1,60 por cota.

Kinea Securities (KNSC11)

Também conhecido dos leitores do Décimo Andar, o Kinea Securities é um fundo que investe em CRIs com mandato flexível, ou seja, pode alocar seus recursos em diversos indexadores e perfis de risco.

O fundo é tocado pela excelente gestão da Kinea, referência no segmento de crédito imobiliário. Com quase dois anos de vida, o FII se tornou um dos destaques da Bolsa em 2021, mas amarga um resultado zerado neste ano, apesar dos bons dividendos pagos.

Em suma, estamos tratando de um portfólio com taxa média de IPCA + 6,7% e CDI + 3,3% – remuneração bem interessante, principalmente quando consideramos o risco de crédito controlado da carteira e a média praticada pela indústria atualmente.

Suas maiores exposições estão ligadas aos setores residencial (36,1%) e de escritórios (35,4%). No caso do primeiro, se trata do segmento mais representativo no mercado de crédito, mas devemos ficar atentos ao arrefecimento das vendas por parte das incorporadoras e o aumento do custo construtivo, que aumenta o risco de execução de obras.

Mais recentemente, o fundo adicionou ao portfólio uma fatia relevante de CRIs da Brookfield, gestora canadense com mais de 100 anos de atuação no ramo imobiliário, presente em mais de 30 países e com cerca de US$ 750 bilhões em ativos sob gestão.

Ao todo, são oito CRIs que compõem uma parcela do pacote de financiamento da aquisição de um conjunto de 10 imóveis que eram detidos pela BR Properties.

Cinco dos CRIs possuem natureza sênior, com taxa de CDI + 2,15% e LTV de 63%, enquanto os outros três CRIs possuem natureza subordinada, com taxa bem interessante de IPCA + 8,85% e LTV de 70%.

Ambas as categorias contam com garantias fortes, como alienação fiduciária dos imóveis e cotas, cessão fiduciária dos recebíveis e fundo de reserva.

Vale comentar que se trata de uma operação de difícil acesso, não disponível para todos no mercado — aqui, mais uma vez, a gestão da Kinea se destaca na busca por operações diferenciadas para os cotistas.

Por fim, com relação ao loan-to-value (LTV) da carteira, encontramos operações que vão de 40% a 85%, sendo a maioria próxima de 50%, um patamar bem confortável.

Assim como o RBRR11, o KNSC11 também apresenta performance aquém nos últimos dois meses, com desconto de 5% sobre o valor patrimonial.

Neste nível de preços, estamos tratando de uma rentabilidade líquida de IPCA + 8,08% a.a. e CDI + 3,49% a.a., o que me parece muito interessante considerando o prazo médio das operações (7,1 anos).

RBRR11 e KNSC11: perspectivas para os FIIs

Passado esse período de deflação, temos boas perspectivas para os FIIs de crédito. Considerando uma normalização dos preços, aliado à permanência de um CDI em patamares elevados, esperamos um crescimento dos dividendos dos fundos para os próximos 12 meses, retomando o patamar de dois dígitos de yield.

Por mais que não atinja o nível observado no início de 2022 (quando a inflação estava mais elevada), estimo que o nível de preço atual das cotas confira uma oportunidade de capturar uma TIR líquida (3 anos) de aproximadamente 15% ao ano para as duas teses, valor bem atrativo.

É claro que existem riscos envolvendo crédito, inadimplência, gestão e macroeconômica. Todos devem ser incorporados na análise e no percentual alocado no portfólio.

Ainda assim, para aqueles com um pouco de paciência no curtíssimo prazo, existe oportunidade nesses fundos imobiliários.

Até a próxima,

Caio

A Petrobras (PETR4) desabou mais uma vez: surge uma barganha na bolsa com dividendos bilionários?

Nas últimas várias trocas no comando da Petrobras, não tivemos grandes mudanças no dia a dia da companhia, o que inclusive permitiu ótimos pagamentos de dividendos nos últimos anos, mesmo com CEOs distintos — será que agora também vai ser assim?

Os sinais favoritos para entender o curto prazo do bitcoin (BTC)

A tendência macroeconômica é de expansão de liquidez, e os indicadores de curto prazo que mais gosto estão favorecendo a tese de que estamos próximos do fundo local para a mais recente correção do mercado

Vai piorar antes de melhorar? Milei começa a arrumar uma Argentina economicamente destruída

Em poucos meses, Milei conseguiu diminuir inflação, cortar os juros e aumentar reservas do Banco Central da Argentina, mas custo social é alto

Felipe Miranda: O real vai morrer aos 30?

A decisão do Copom na semana passada foi inequivocamente ruim. Quando você tem um colegiado dividido entre os “novos” e os “velhos”, alimentam-se os piores medos. O Copom deveria saber disso.

Dúvidas cruéis sobre declaração de ações no IR: isenção, retificação, mudança de ticker, prejuízos e investimento no exterior

A Dinheirista responde algumas das suas dúvidas mais cabeludas sobre como declarar ações no imposto de renda

Bolsa barata não basta: enquanto os astros locais não se alinham, esses ativos são indispensáveis para a sua carteira

Eu sei que você não tem sangue de barata para deixar todo o patrimônio em ações brasileiras – eu também não me sinto confortável em ver os meus ativos caindo. Mas há opções para amenizar as turbulências internas.

Rodolfo Amstalden: Selic — uma decisão com base em dados, não em datas

Hoje em dia, ao que parece, tudo tem que terminar cedo, e bebidas alcoólicas são proibidas. Por conseguinte, os debates deram lugar a decisões secas e comunicados pragmáticos

Divididos entre o conservadorismo salutar e a cautela exagerada, Copom e Campos Neto enfrentam um dilema

Os próximos passos do Copom dependem, em grande medida, da reação da economia norte-americana à política monetária do Fed

Tony Volpon: Mantendo a esperança nas bolsas americanas

Começamos maio de forma bem mais positiva do que foi abril — sigo uma regra que, se não infalível, tem uma taxa de acerto bastante alta: se o payroll for positivo, o mês será positivo para as bolsas americanas

Meu filho de 30 anos faz mestrado e não trabalha; ele pode ser meu dependente na declaração de imposto de renda?

O filho dela é estudante, e ela arca com suas despesas; será que tem como abatê-las no IR 2024?

Leia Também

-

Bolsa hoje: Petrobras (PETR4) limita ganhos do Ibovespa; dólar cai a R$ 5,10 e recua mais de 1% na semana

-

Bolsa hoje: Ibovespa se recupera do tombo de Petrobras (PETR4) e fecha em alta; dólar cai a R$ 5,13

-

Bolsa hoje: Petrobras (PETR4) rouba as atenções e Ibovespa fecha em queda em dia de NY nas máximas; dólar sobe a R$ 5,13