O passarinho verde trouxe a boa-nova

O Verde rende 18.703% desde sua criação, em janeiro de 1997, e em 24 anos de existência só́ teve um ano no negativo

O mês de fevereiro começa com uma excelente notícia para os investidores. Como você já deve ter ouvido, o fundo Verde, de Luis Stuhlberger, fará uma abertura-relâmpago nos próximos dias. Esse é o tipo de recomendação das mais óbvias para nós da série Os Melhores Fundos de Investimento. Mas aproveitaremos este espaço para mostrar um pouco como é nosso processo de avaliação de um fundo...

Stuhlberger é um gênio, trabalha com uma equipe qualificada e sabe ganhar dinheiro como ninguém. É um gestor que não só tem um histórico comprovado de geração de alfa em diferentes mercados, mas, além disso, entrega consistência, o que mostra que ele e sua equipe dominam com maestria a arte de se expor ao risco e de duvidar sempre de si.

O Verde rende 18.703% desde sua criação, em janeiro de 1997 – época em que o fundo ainda pertencia à Hedging-Griffo, gestora de recursos posteriormente comprada pelo banco Credit Suisse. E, nesses 24 anos de existência, só teve um ano no negativo, 2008, auge da crise financeira global iniciada nos Estados Unidos.

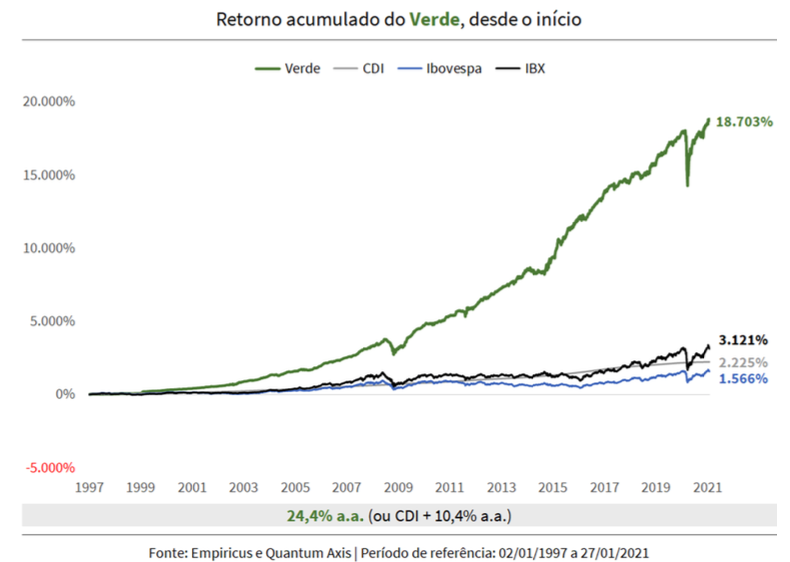

Dá uma olhada no gráfico abaixo:

Você pode estar pensando que não é justo compararmos um fundo multimercado com índices de Bolsa, como o Ibovespa ou o mais amplo IBX, pois um multimercado costuma ser, na média, três vezes menos arriscado.

Mas repare como, neste caso, a diferença é grande demais para ser ignorada: o retorno do Verde foi 8,4 vezes maior do que o CDI, 6 vezes maior do que o IBX e 11,9 vezes maior que o Ibovespa.

Nos últimos dez anos, período nem um pouco fácil para o mercado local, com aquela pitada de crise fiscal, eleições polarizadas, vazamento de delações e greve dos caminhoneiros, o resultado do Verde (244%) também bateu com folga o CDI (139%) e os índices de Bolsa (67% do Ibovespa e 121% do IBX).

Falando de estratégias, logo no início da pandemia, no ano passado, o fundo Verde destoou dos demais multimercados brasileiros ao assumir a dianteira e ir às compras na Bolsa tão logo os preços despencaram, no fim de fevereiro. Já no mês seguinte, o gestor foi a público admitir que subestimou a escalada do coronavírus no Ocidente e que errou ao comprar ativos cedo demais.

Citamos esse episódio para dar um exemplo da postura de Stuhlberger, que só reforça nossa admiração. Gestores são humanos, eles vão errar, isso é esperado. Os melhores são justamente aqueles que têm a humildade de assumir que erraram e, assim, promoverem mudanças para proteger o patrimônio dos cotistas.

Outra mudança importante na estratégia foi no fim de 2020, quando o Verde zerou uma posição antiga no mercado de juros, comprada em títulos de longo prazo atrelados à inflação (NTN-Bs). O principal motivo foi a deterioração do quadro fiscal. A leitura da casa é que as ações seriam apostas mais seguras do que os juros longos.

O gestor inicia 2021 otimista com o mundo e com o Brasil, sobretudo no que diz respeito à Bolsa. Para ele, mesmo combalida pelos desdobramentos da pandemia do coronavírus, a economia global deve se recuperar bem, amparada pelos estímulos sem precedentes nos Estados Unidos, Europa e China. Isso sem falar nos esforços fiscais e no juro baixo. Diante desse panorama, Stuhlberger disse recentemente em um evento do Credit Suisse uma frase rara de se ouvir: “Estou bem otimista”.

A gestora, que historicamente mantém pelo menos um terço de sua carteira em ações, tem, inclusive, preferido se expor ao mercado acionário doméstico. Segundo Stuhlberger, hoje a carteira tem 20% em ações no Brasil e 15% no mercado acionário internacional, principalmente nos EUA. Mas confessou que tem cogitado vender um pouco de S&P 500 e comprar mais Bolsa Brasil...

Mas, é claro, o caminho nunca será fácil. Em sua visão, o grande desafio do mercado hoje é calibrar o quanto dessa perspectiva de recuperação global já está embutida nos preços das ações. Também mantém no radar a situação fiscal brasileira e monitora com atenção os dados de inflação.

Não poderíamos encerrar essa avaliação sem mencionar o respeito que Stuhlberger tem entre seus pares. No evento do Credit Suisse, o painel foi dividido com o gestor Rogério Xavier, da SPX, que classifica seu colega como “o grande percussor da indústria de gestão no Brasil”. Xavier costuma dizer que, pela competência e generosidade com que divide suas posições, Stuhlberger merecia como homenagem uma estátua na Faria Lima.

Quer investir no Verde?

Se você tem interesse em investir no fundo Verde, de Stuhlberger, seguindo nossa recomendação, será preciso agir rápido! Dada a grande demanda e o capacity limitadíssimo, é bem provável que as plataformas de investimento devam começar já nesta semana o período de reserva para a alocação (que deve ocorrer de fato na última semana de fevereiro). A última janela de abertura do fundo, em 2018, durou apenas dois dias — e, em alguns lugares, poucas horas. O investimento mínimo é de R$ 50 mil.

De nossa parte, estamos acompanhando de perto o cronograma nas plataformas em que o Verde está disponível. Nossos assinantes da série Os Melhores Fundos de Investimento são prontamente atualizados por meio do nosso canal do Telegram, fique de olho!

A Petrobras (PETR4) desabou mais uma vez: surge uma barganha na bolsa com dividendos bilionários?

Nas últimas várias trocas no comando da Petrobras, não tivemos grandes mudanças no dia a dia da companhia, o que inclusive permitiu ótimos pagamentos de dividendos nos últimos anos, mesmo com CEOs distintos — será que agora também vai ser assim?

Os sinais favoritos para entender o curto prazo do bitcoin (BTC)

A tendência macroeconômica é de expansão de liquidez, e os indicadores de curto prazo que mais gosto estão favorecendo a tese de que estamos próximos do fundo local para a mais recente correção do mercado

Vai piorar antes de melhorar? Milei começa a arrumar uma Argentina economicamente destruída

Em poucos meses, Milei conseguiu diminuir inflação, cortar os juros e aumentar reservas do Banco Central da Argentina, mas custo social é alto

Felipe Miranda: O real vai morrer aos 30?

A decisão do Copom na semana passada foi inequivocamente ruim. Quando você tem um colegiado dividido entre os “novos” e os “velhos”, alimentam-se os piores medos. O Copom deveria saber disso.

Dúvidas cruéis sobre declaração de ações no IR: isenção, retificação, mudança de ticker, prejuízos e investimento no exterior

A Dinheirista responde algumas das suas dúvidas mais cabeludas sobre como declarar ações no imposto de renda

Bolsa barata não basta: enquanto os astros locais não se alinham, esses ativos são indispensáveis para a sua carteira

Eu sei que você não tem sangue de barata para deixar todo o patrimônio em ações brasileiras – eu também não me sinto confortável em ver os meus ativos caindo. Mas há opções para amenizar as turbulências internas.

Rodolfo Amstalden: Selic — uma decisão com base em dados, não em datas

Hoje em dia, ao que parece, tudo tem que terminar cedo, e bebidas alcoólicas são proibidas. Por conseguinte, os debates deram lugar a decisões secas e comunicados pragmáticos

Divididos entre o conservadorismo salutar e a cautela exagerada, Copom e Campos Neto enfrentam um dilema

Os próximos passos do Copom dependem, em grande medida, da reação da economia norte-americana à política monetária do Fed

Tony Volpon: Mantendo a esperança nas bolsas americanas

Começamos maio de forma bem mais positiva do que foi abril — sigo uma regra que, se não infalível, tem uma taxa de acerto bastante alta: se o payroll for positivo, o mês será positivo para as bolsas americanas

Meu filho de 30 anos faz mestrado e não trabalha; ele pode ser meu dependente na declaração de imposto de renda?

O filho dela é estudante, e ela arca com suas despesas; será que tem como abatê-las no IR 2024?

Leia Também

Mais lidas

-

1

8 maneiras de aumentar a sua restituição do imposto de renda na declaração de IR 2024

-

2

O que fazer com as ações da Petrobras (PETR4) agora? Saiba se é hora de vender ou se a queda abriu oportunidade

-

3

A Petrobras (PETR4) desabou mais uma vez: surge uma barganha na bolsa com dividendos bilionários?