Sobrevivência na selva: quem vai prevalecer diante do ‘risco empresarial’?

Período pós-pandemia e de abertura de juros no mundo tem sido desafiador para assets brasileiras, especialmente as mais novas; veja todos os novos participantes da indústria de fundos e o destino já definido de alguns deles

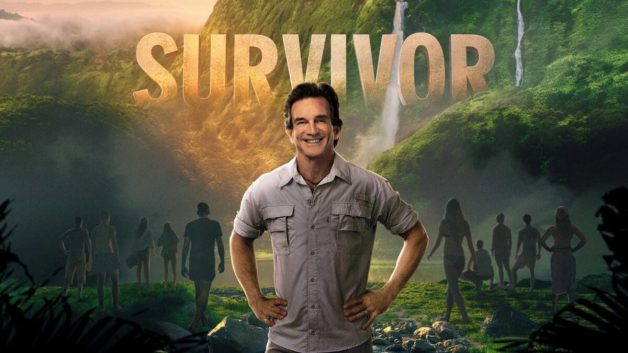

Me perdoem os fãs do BBB – e a Rafaela Ribas –, mas existe um reality show muito mais interessante e que mostra verdadeiramente a natureza humana e sua capacidade de superação, o Survivor.

Antes, um disclaimer: não vale associá-lo ao “No limite”, adaptação brasileira do reality. André Marques fica longe de representar Jeff Probst, apresentador da versão original — apesar de que Fernando Fernandes fez um ótimo trabalho na última temporada.

No programa, entre 16 e 20 pessoas são (literalmente) largadas em uma ilha remota durante 39 dias, utilizando suas próprias habilidades e o ambiente ao redor para sobreviver. O último participante é coroado como o “Sobrevivente”, embolsando um prêmio milionário.

Imagine você, como um participante da série, lançado em uma ilha remota, com poucos recursos.

Você precisa usar sua astúcia, habilidades de equipe e criatividade para resistir aos desafios da natureza — e a outros concorrentes —, buscando maneiras de prosperar e ser visto (e bem-quisto) pelo público.

É uma luta constante para alcançar o sucesso — ou, simplesmente, fugir do fracasso.

O mercado brasileiro é uma ilha?

Agora, imagine essa ilha como o mercado financeiro brasileiro em que, em vez de sobreviver na selva, isso precisa ser feito em um ambiente de juros altos, baixo crescimento e acesso restrito a crédito. Como se não bastasse, as incertezas políticas e econômicas estão sempre à espreita, esperando o melhor momento para derrubá-lo.

É justamente nesse ambiente que as assets (gestoras) brasileiras têm buscado se manter vivas desde o pós-pandemia e a abertura de juros no Brasil e no mundo.

- [RENDA EXTRA] Treinamento exclusivo do Seu Dinheiro ensina como você pode gerar renda mensal recorrente. Clique aqui para acessar gratuitamente.

Uma selva chamada Brasil

Em meados de 2020, diante de uma necessidade de injeção de liquidez na economia e pacotes fiscais bilionários com o surgimento da Covid-19, as taxas de juros caíram para os menores patamares históricos já vistos — a Selic, taxa básica de juros brasileira, chegou a atingir 2% no seu momento mais baixo.

Aproveitando o ambiente de juros baixos e Bolsa em tendência de alta da época, muitas assets novas surgiram, chegando ao mercado na tentativa de prosperar e oferecer mais uma opção aos investidores.

Essa euforia, no entanto, foi passageira.

Com a inflação nas alturas, superando os dois dígitos em pouquíssimo tempo, o Banco Central (BC) foi forçado a realizar um aperto monetário em ritmo mais duro, realizando, por exemplo, ajustes positivos de 1,5% em três reuniões seguidas ao fim de 2021.

Veja como ocorreu essa dinâmica entre juros e inflação (representada pelo IPCA) no período e sua comparação com os patamares dos últimos dez anos:

Repare que estamos, hoje, em níveis monetários similares aos do governo Dilma, em que o Brasil teve o terceiro pior desempenho econômico dos últimos 133 anos, desde a Proclamação da República.

Pelo menos, como pode ver, a Selic alta tem feito seu trabalho, com a inflação apresentando sinais de arrefecimento ao longo de 2022.

Essas condições apertadas, entretanto, se mantidas por muito tempo — o mais provável, dado que a última projeção do relatório Focus, do BC, é de fecharmos o ano com uma Selic de 12,5% —, podem levar o país a uma recessão grave, sendo que hoje já são sentidos efeitos nas empresas.

É o caso dos (ultimamente bastante comuns) “lay offs”, ou “demissões em massa” no bom português, em empresas brasileiras como o QuintoAndar, XP, Buser e, mais recentemente, o C6 Bank. Nem as gigantes lá fora, como Amazon, Google e Meta (dona do Facebook e Instagram), escaparam desse fenômeno.

Na indústria de fundos, com esse custo de oportunidade alto, naturalmente ocorreu uma migração forte do investidor — pessoa física e institucional — de ativos de risco para o conservadorismo da renda fixa entre 2021 e 2022, em nível ainda mais intenso do que na época Dilma:

Aqui vale um comentário: para fundos multimercados, entretanto, esse movimento é até contraintuitivo, pois há uma concepção errada de que eles têm dificuldade em gerar alfa (retorno acima do CDI) em um cenário de alta de juros.

É exatamente o contrário. Esse é o momento que eles conseguem operar o que, normalmente, a pessoa física não consegue: venda de Bolsa (local e globais), tomados em juros (apostando na alta da taxa) ao redor do mundo, operações com moedas de diversas regiões e compra e venda de commodities.

Os multimercados são aqueles com mais ferramentas para sobreviverem nesse ambiente. Fundos como o Mar Absoluto (CDI + 22,3% em 2022), SPX Raptor (CDI + 19,5%), Vinland Macro Plus (CDI + 18,3%) ou Legacy (CDI + 11,2%) foram destaque em toda a indústria, justamente ganhando dinheiro com essas operações.

Mas, claro, essa “selva” recheada de riscos que assustam os investidores cria um cenário difícil para as gestoras novatas.

Os novos participantes do reality de fundos

Em um ambiente desafiador como o atual, aquelas assets com menor “tempo de casa” — ainda que com gestores experientes — possuem um cenário ainda mais difícil à frente, enquanto as maiores assets buscam estocar e diversificar seus “alimentos” (patrimônio), colhidos de épocas anteriores.

Veja a lista com algumas das novas gestoras que surgiram nos últimos quatro anos (em ordem cronológica):

- Mar Absoluto (fevereiro de 2019), gestora de Luis Moura, Bruno Coutinho e Philippe Perdigão, egressos do 3G, BTG Pactual e Opportunity respectivamente;

- Absoluto Partners (abril de 2019), comandada por José Zitelmann e Gustavo Hungria, que deixaram o BTG Pactual em 2019;

- BlueLine (maio de 2019), fundada por Giovani Silva e Fabio Akira, ex-head de tesouraria e ex-economista-chefe do JP Morgan, respectivamente;

- AvantGarde (agosto de 2019), do sócio-fundador e gestor Luciano Boudjoukian, que era responsável pela gestão de crédito no Banco BBM;

- Macro Capital (agosto de 2019), gestora criada por Nilson Teixeira e Mauro Bergstein, egressos do Credit Suisse;

- Ace Capital (setembro de 2019), cujos sócios vieram da tesouraria do Santander, Fabricio Taschetto, Ricardo Denadai, Luiz Missagia e Daniel Tatsumi;

- Panamby (dezembro de 2019), gestora de Reinaldo Le Grazie, que atuou como diretor de política monetária do Banco Central entre 2016 e 2019;

- Capstone (março de 2020), criada por sócios egressos da SPX, Sebastian Lewit, Marcio Albuquerque e Frederico Saraiva;

- Asset 1 (abril de 2020), gestora do ex-CIO da Itaú Asset, Marcello Siniscalchi, idealizador do Itaú Hedge Plus, um dos melhores multimercados da indústria;

- Genoa (junho de 2020), fundada por ex-gestores do Itaú Hedge Plus, André Raduan, Emerson Codogno, Mariano Steinert e Wladyslaw Ribeiro;

- Clave (junho de 2020), fundada pelo ex-CEO da Itaú Asset e ex-diretor dá área de FoFs (fundo de fundos) do banco, Rubens Henrique;

- Taruá (novembro de 2020), gestora de Renan Vieira, que mais recentemente esteve na Geração Futuro Asset e Athena;

- O3 Capital (dezembro de 2020), gestora que administra há quase 10 anos a fortuna do empresário Abilio Diniz, comandada por Daniel Mathias, que trabalhou no BNP Paribas, Itaú Unibanco e Original;

- Encore (janeiro de 2021), fundada por João Braga, ex-gestor de renda variável da XP;

- Norte (janeiro de 2021), gestora de Gustavo Salomão, egresso do Garantia/Credit Suisse;

- Grimper (fevereiro de 2021), comandada por Sylvio Castro e André Szasz, egressos do CSHG;

- DAO Capital (março de 2021), gestora de Fabio Motta, que trabalhou no Citibank, Western Asset e Banco ABC Brasil;

- Greenbay (abril de 2021), criada por Gustavo Brotto, ex-head de tesouraria do Santander;

- Ryo (maio de 2021), fundada por Luiz Constantino, ex-PM do Opportunity;

- Tower Three (junho de 2021): fundada por Ricardo Almeida, ex-CEO da Bradesco Asset Management, e Marcelo Nantes, que também veio do banco;

- Sterna (julho de 2021), gestora de Bruno Magalhães, ex-Autonomy;

- Alphatree (setembro de 2021), criada por Rodrigo Jolig, que atuou em instituições como HSBC e Morgan Stanley, e Jonas Doi, que trabalhou na Verde Asset

- Upon Global (novembro de 2021), casa de Thiago Melzer, egresso do Morgan Stanley;

- Tenax (fevereiro de 2022), fundada pelos executivos que saíram da AZ Quest, Alexandre Silverio, Sergio Silva e Vinicius Fukushiro.

Você deve ter reparado a presença de nomes como o Mar Absoluto, destaque do ano passado. Essa é, inclusive, uma das gestoras recomendadas na série Melhores Fundos e ex-integrante da carteira Melhores Fundos Novais Ideias, portfólio que reúne 14 novas assets (ou novas estratégias de gestoras antigas), tendo sido promovido para a carteira de maior potencial de retorno da série por conta do seu destaque positivo, o Melhores Fundos Retorno Absoluto.

Infelizmente para alguns, não é incomum a necessidade de um ajuste de rota diante de um cenário tão difícil como o atual. E, se você já andou na selva, sabe como é difícil manter o seu senso de direção em meio a uma mata densa.

O exemplo mais recente é o da Macro Capital, que anunciou nos últimos dias o seu encerramento pela dificuldade de captação, patrimônio insuficiente para manter a estrutura (R$ 80 milhões) e desempenho aquém desde sua criação — o que também dificulta esse interesse dos investidores e a possibilidade de uma recuperação.

Outros movimentos que ocorreram foram as incorporações da Grou pela Ace Capital e da Greenbay pela BlueLine, que aproveitaram suas sinergias para se tornarem mais fortes juntas.

Quem vai sobreviver ao risco?

É aqui que entra o “risco empresarial”. Para gestoras novas, com patrimônio em ascensão e que tiveram dificuldade de gerar performance no seu mercado atuante (principalmente se é apenas um), as chances de sobrevivência diminuem.

Por isso, também é importante que uma gestora seja entendida como um negócio e, além de diversificar o portfólio de investimentos de seu flagship (estratégia principal), também é interessante a diversificação entre classes oferecidas aos investidores.

Temos visto, por exemplo, o movimento de diversas casas, inicialmente focadas em uma única estratégia (multimercados ou ações principalmente), criando áreas de crédito para surfar o interesse do mercado na classe em juros altos, como Absolute, Legacy, Trígono e Real Investor.

Isso é importante para que, independentemente do ambiente, elas sejam capazes de captar recursos, remunerar bem suas equipe e se manterem vivas no jogo de longo prazo.

Outras “feras” maiores conseguem se aproveitar desse ambiente para reforçar sua base de negócios, como o BTG, que adquiriu parcela minoritária em assets como a Absolute, Perfin e Clave; ou a XP, que fez o mesmo processo com a Augme, Encore, Grimper, AZ Quest, Giant Steps, Jive, Capitânia e Vista.

O Itaú também foi inovador nesse processo, com o seu programa “Rising Stars”, que investe nas gestoras Ace, BlueLine, Tenax e Vinland, além de aproveitar parte da receita (top-line) gerada pelas casas — assim como os investidores do FoF Melhores Fundos, que aplica no Itaú Rising Stars, que recebem indiretamente esse retorno.

E você, o que acha? Qual asset pode ser a próxima a ser “mandada para casa” e qual será aquela que tem mais chances de buscar o “prêmio milionário”?

Um abraço,

Alê Alvarenga

Dúvidas cruéis sobre declaração de ações no IR: isenção, retificação, mudança de ticker, prejuízos e investimento no exterior

A Dinheirista responde algumas das suas dúvidas mais cabeludas sobre como declarar ações no imposto de renda

Bolsa barata não basta: enquanto os astros locais não se alinham, esses ativos são indispensáveis para a sua carteira

Eu sei que você não tem sangue de barata para deixar todo o patrimônio em ações brasileiras – eu também não me sinto confortável em ver os meus ativos caindo. Mas há opções para amenizar as turbulências internas.

Rodolfo Amstalden: Selic — uma decisão com base em dados, não em datas

Hoje em dia, ao que parece, tudo tem que terminar cedo, e bebidas alcoólicas são proibidas. Por conseguinte, os debates deram lugar a decisões secas e comunicados pragmáticos

Divididos entre o conservadorismo salutar e a cautela exagerada, Copom e Campos Neto enfrentam um dilema

Os próximos passos do Copom dependem, em grande medida, da reação da economia norte-americana à política monetária do Fed

Tony Volpon: Mantendo a esperança nas bolsas americanas

Começamos maio de forma bem mais positiva do que foi abril — sigo uma regra que, se não infalível, tem uma taxa de acerto bastante alta: se o payroll for positivo, o mês será positivo para as bolsas americanas

Meu filho de 30 anos faz mestrado e não trabalha; ele pode ser meu dependente na declaração de imposto de renda?

O filho dela é estudante, e ela arca com suas despesas; será que tem como abatê-las no IR 2024?

Como ganhar dinheiro no mercado financeiro usando um erro na estratégia das seguradoras

É assim que algumas vezes conseguimos capturar ganhos relevantes – como no caso do Bradesco no 4T23, que nos deu um retorno de mais de 500%

LCIs e LCAs ‘obrigam’ investidores a buscar outros papéis na renda fixa, enquanto a bolsa tem que ‘derrotar vilões’ para voltar a subir em 2024

Vale divulga balanço do 1T24 e elétricas sofrem com performance negativa; veja os destaques da semana na ‘De repente no mercado’

Comprei um carro com meu namorado, mas terminamos e ele não me pagou a parte dele; o que fazer para não tomar calote?

Ex-namorado da leitora não pagou a parte dele nem se movimenta para vender o carro; e agora?

Imposto de 25% para o aço importado: só acreditou quem não leu as letras miúdas

Antes que você entenda errado, não sou favorável a uma maior taxação apenas porque isso beneficia as ações das siderúrgicas brasileiras – só que elas estão em uma briga totalmente desigual contra as chinesas

Leia Também

Mais lidas

-

1

Dona do Outback quer sair do Brasil, loterias e acordo bilionário da Rede D´Or e Bradesco Seguros: Confira os destaques do na semana

-

2

Adeus, penny stock: Oi (OIBR3) aprova grupamento de ações na B3. O que isso significa para o acionista?

-

3

Guerra dos chips: Coreia do Sul anuncia pacote de mais de US$ 7 bilhões para a indústria de semicondutores