Inflação nos Estados Unidos: Qual vai ser o próximo passo do Fed sobre a taxa de juros? Veja o que esperar da decisão do BC norte-americano

Uma nova Super-Quarta dos BCs mundiais se aproxima, com a decisão do Federal Reserve sobre a taxa de juros no radar dos investidores

*Por José Faria Júnior

A inflação nos Estados Unidos segue caindo e finalmente observamos queda mais expressiva nos custo de moradia (shelter).

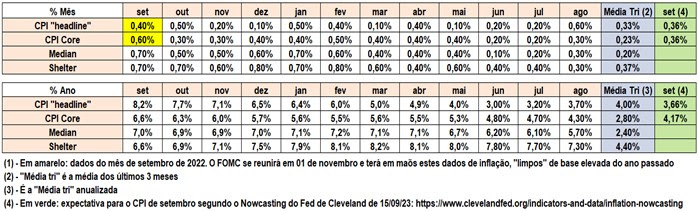

Em 13 de setembro foi divulgado o CPI de agosto e a tabela abaixo mostra a variação mensal e anual do CPI “headline” (inflação “cheia”), do CPI Core (que exclui alimentos e combustível), do CPI Median (mediana) e da inflação da moradia (shelter):

Observe que o núcleo da inflação quando se considera a média dos últimos três meses se aproxima do objetivo do Fed de 2% ao ano.

Além disso, note que a perspectiva para a inflação do mês de setembro (em verde) está abaixo da inflação observada no mês de setembro do ano passado (em amarelo), fato que sugere redução dos índices acumulados dos últimos 12 meses e praticamente manutenção da média trimestral.

Petróleo: novo vilão?

O petróleo entrou em tendência de alta de longo prazo segundo o modelo da Wagner Investimentos na semana passada, conforme o gráfico abaixo.

Leia Também

Não acredito em muita pressão na inflação, mesmo com expectativa de WTI perto de $100 e explico: (1) este é o preço médio aproximado observado há um ano e (2) os preços de bens e serviços relacionados a energia na inflação equivalem a 7% e sem eletricidade apenas 4,5%.

Além disso, observando o passado como guia, o preço do petróleo subiu quase 10 vezes entre 1998 e 2008 e a inflação americana ficou muito próxima da meta do Fed no período. Em todo caso, petróleo mais caro ajudará manter a inflação mais resistente (tecnicamente -> sticky).

Reunião do Comitê de Política Monetária do Fed (FOMC) do dia 20 de setembro

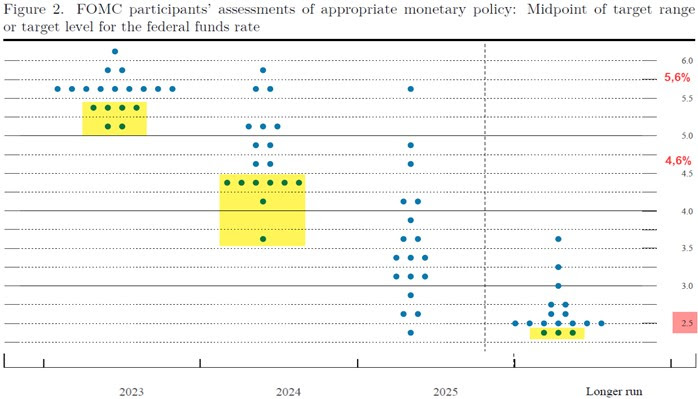

Nesta quarta-feira teremos reunião do FOMC e não há chance dos juros subirem agora e, por isso, acreditamos que o mais importante será a divulgação das novas projeções dos membros do Fed, com destaque para o gráfico de pontos (Dot Plot), que indica a intenção dos mesmos com relação à taxa de juros.

Atenção: as projeções têm a participação dos 18 membros do Fed, o FOMC conta com apenas 11 membros devido a rotação das regionais.

Abaixo o gráfico de pontos mais recente, divulgado na reunião de junho. Lembro que este é atualizado a cada duas reuniões e os atuais discursos são mais favoráveis a nova alta de juros.

1. Projeção sobre a taxa de juros para 2023

Será mantida com juros a 5,6%, ou seja, mais uma alta. Segundo a curva de juros futura publicada pela CME, há 33% de chance dos juros terminarem o ano sem sofrerem nova alta.

A questão é: 6 membros do Fed votaram em junho para os juros não subirem do patamar atual e se a totalidade ou grande parte destes 6 membros mudarem de ideia, qual o impacto no mercado?

2. Projeção sobre a taxa de juros para 2024

Indica 4 quedas de 25 bps nos juros. Pela curva de juros futura da CME, os juros irão terminar o ano que vem no nível previsto pelo Dot Plot.

A questão é: 8 membros do Fed projetam juros abaixo de 4,6% e se a mediana subir para 4,85%, indicando uma queda a menos do que o projetado pelo mercado? Qual será a reação?

3. Projeção sobre a taxa de juros para o longo prazo

Há anos que não há alteração nesta taxa de 2,5% e cresce o temor de que a mesma pode subir nesta reunião.

Este é o resumo do que mais observaria nesta reunião:

Aumento na projeção dos juros deve fortalecer o dólar e os juros das Treasuries, trazendo impactos negativos, ao menos no primeiro momento, para os ativos de risco.

No caso do Dollar Index, o mesmo fechou no dia 15 de setembro marcando a 9ª alta semanal seguida, evento apenas observado mais 5 vezes desde maio de 1972, quando este contrato passou a existir e ser negociado na bolsa CME em resposta ao “Nixon Shock”, evento que culminou com o fim da conversibilidade do dólar em ouro.

Ou seja, em mais de 2.600 semanas, o DXY fechou apenas 6 vezes com 9 ou mais semanas seguidas em alta.

PIB do 3º trimestre: escolha um número entre 2,27% e 4,90% e provavelmente acertará!

A impressão dos dados recentes do emprego (Payroll) e da inflação (CPI) é que o Fed terá sucesso em reduzir a inflação sem provocar uma recessão, cenário conhecido por “soft landing” (ou “pouso suave” da economia).

A princípio, mais uma alta de juros não deveria alterar muito esta expectativa, isto porque seria a última alta, ou como o mercado está dizendo, a última milha do ciclo de alta dos juros (em analogia ao termo da entrega porta a porta em logística).

A discussão do soft landing está “quente”, ainda mais quando modelos preditivos de recessão indicam que não escaparemos da mesma. Entre estes modelos se destaca o diferencial de juros entre as Treasuries de 10 anos e 3 meses e segundo o Fed de Nova York, há 61% de chances de termos em recessão nos próximos 12 meses.

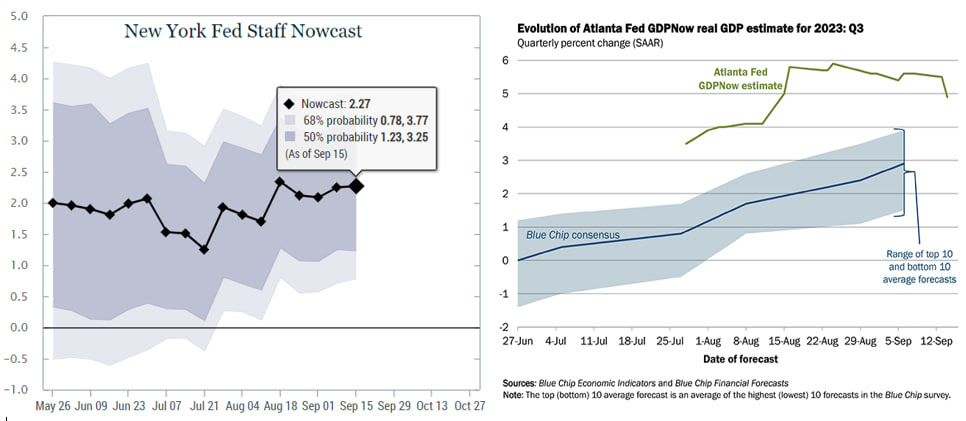

No momento, acompanhamos a projeção do PIB do 3º trimestre, que será divulgado no dia 26 de outubro, uma semana antes da reunião do FOMC de novembro.

A atual projeção do Fed é de PIB crescendo 1% este ano e a mesma deverá ser revista nesta semana, ou seja, teremos que analisar atentamente as novas projeções que o Fed divulgará dia 20 de setembro.

Porém, acompanhamos projeções dinâmicas e destacamos, pela ordem: 1) Fed de Atlanta; 2) média do mercado; e 3) Fed de Nova York (que voltou a fazer projeções após 2 anos). Abaixo o resumo:

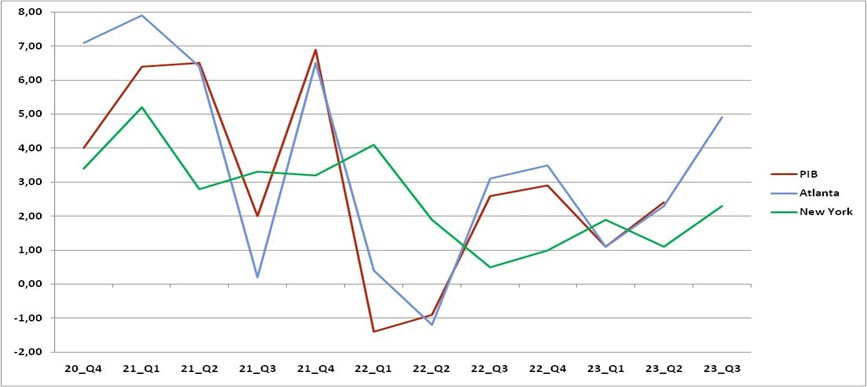

A pergunta que fica é qual a melhor projeção para acompanhar dos dois modelos do Fed: Atlanta ou NY? Pelos estudos que fizemos, Atlanta é muito mais assertivo, conforme o gráfico abaixo:

Se o PIB deste trimestre estiver mesmo rodando próximo de 5%, conforme Atlanta, acreditamos que o FOMC subirá os juros em novembro. Caso o PIB esteja rodando mais próximo de 2%, conforme NY, acreditamos que o FOMC poderá não subir os juros.

Além do PIB, teremos Payroll de setembro (dia 06 de outubro) e CPI de setembro (dia 12 de outubro) como dados fundamentais a serem analisados.

Importante comentar que Atlanta (4,9% atualmente) e NY (2,27% atualmente) rodam seus modelos com muita frequência, ao menos semanalmente, e, assim, daqui a 40 dias, as informações podem estar muito diferentes.

Conclusão sobre juros nos EUA

A inflação americana deve continuar caindo, mas ainda irá demorar um tempo até atingir o objetivo do Fed de núcleo (core) em 2%, e a criação de novas vagas de trabalho começa a convergir para um número mais próximo do normal, que seria a criação de 120.000 vagas de trabalho ao mês.

Caso o PIB siga crescendo, e para os próximos meses não acreditamos em PIB negativo, a economia poderá ter aterrissagem suave, algo muito raro em ser observado em um processo de alta de juros.

Neste caso, seria natural acreditarmos em mais uma alta de juros e manutenção da taxa até que o núcleo da inflação convirja para a meta de 2% ao ano, algo factível apenas em meados de 2024. Enfim, nos resta acompanhar atentamente os dados e projeções para tomarmos decisões.

No bater das Azzas: Itaú BBA eleva preço-alvo para AZZA3 após disparada de quase 50% em 2025

O banco elevou o preço-alvo das ações de R$ 47 para R$ 53 para o fim de 2025. O que está por trás da tese otimista?

Favorita da saúde na B3: ação da Rede D’Or (RDOR3) já subiu 50% em 2025, mas Itaú BBA ainda vê espaço para mais

Analistas elevaram o preço-alvo para R$ 46 para o fim de 2025 e reforçaram o favoritismo da ação no setor de saúde

A partir de 16 de junho, 3 eventos raros podem incentivar uma nova onda de valorização das microcaps, aponta Felipe Miranda; entenda

Após um período fora do radar, as microcaps podem voltar ao centro da estratégia de investidores devido a 3 eventos; entenda a visão do CEO da Empiricus

Do IPO bilionário ao “au revoir”: Carrefour Brasil (CRFB3) deixa a B3 com valor de mercado 44% menor desde o IPO

Após oito anos de altos e baixos na bolsa, Carrefour encerra trajetória na B3 com ações em queda de 44% desde o IPO; relembre o que aconteceu com a varejista

Ibovespa aos 150 mil pontos: XP prevê turbulência à frente, mas vê bolsa brasileira decolando em 2025

Mesmo com sinais de realização no horizonte, analistas mantêm visão otimista para a bolsa brasileira; veja as novas ações recomendadas

Azul (AZUL4) revela o que pesou para decisão de recuperação judicial nos EUA — e promete sair em tempo recorde do Chapter 11

Executivo da aérea diz que demora em liberação de crédito do governo pesou na decisão de pedir recuperação nos EUA

As maiores altas e quedas do Ibovespa em maio: curva de juros, recuperação judicial e balanços do 1T25 ditam o desempenho das ações

Varejistas se saíram bem nesse último mês, enquanto a Azul repetiu o pior desempenho do Ibovespa e até deixou o índice

Agibank estreia no mercado de FIDCs com captação de R$ 2 bilhões com lastro em carteira de crédito consignado

O banco pretende destinar os recursos levantados com a captação para o funding das operações de crédito

Adeus, recuperação judicial: Ações da Gol (GOLL4) saltam na B3 após sinal verde para novo aumento de capital bilionário

Os acionistas deram sinal verde em assembleia para o aumento de capital bilionário previsto no plano de reestruturação; saiba os próximos passos

Agro reassume protagonismo e PIB brasileiro reacelera no primeiro trimestre de 2025

O PIB do Brasil nos primeiros três meses de 2025 totalizou R$ 3 trilhões, de acordo com dados divulgados hoje pelo IBGE

Embraer (EMBR3) quer voar ainda mais alto na Índia e cria subsidiária para expandir presença no mercado indiano

Companhia anunciou nesta sexta-feira (30) o estabelecimento de uma subsidiária no país com sede em Nova Delhi; entenda os objetivos por trás do lançamento

Alta do Ibovespa é ‘fichinha’? Rali da bolsa não foi suficiente para ‘bater’ a rentabilidade desse grupo de ativos; conheça

Esse seleto grupo de ativos “garimpados” pela EQI Investimentos teve rentabilidade superior ao Ibovespa, mesmo com alta histórica; saiba como investir

De hoje não passa: Ibovespa tenta recuperação em dia de PIB no Brasil e índice favorito do Fed nos EUA

Resultado do PIB brasileiro no primeiro trimestre será conhecido hoje; Wall Street reage ao PCE (inflação de gastos com consumo)

Carrefour (CRFB3): ações se despedem hoje da bolsa brasileira; quem optou por BDRs recebe dividendos semana que vem

Mudança acontece após os acionistas locais optarem pela conversão da empresa em subsidiária integral da matriz francesa

A Petrobras (PETR4) está bem mais próxima de perfurar a Margem Equatorial. Mas o que isso significa?

Estimativas apontam para uma reserva de 30 bilhões de barris, o que é comparável ao campo de Búzios, o maior do mundo em águas ultraprofundas — não à toa a região é chamada de o “novo pré-sal”

Azul (AZUL4) despenca mais de 70% em 2025, e BTG e XP colocam ação sob revisão

Para os analistas, apesar dos intensos esforços para gerir passivos e reestruturar a dívida, a alavancagem financeira da Azul permaneceu alta, agravada pela volatilidade cambial e pelo aumento das taxas de juros

Fuga da bolsa brasileira: investidores abandonam as ações — mas sair da renda variável pode custar caro no futuro

Enquanto investidores se afastam cada vez mais da bolsa brasileira, o cenário se torna cada vez mais favorável para a renda variável local

“Foi aula de psicologia gratuita sobre o que o PT pensa de nós”, diz Stuhlberger sobre aumento do IOF

Gestor do lendário fundo Verde vê como “assustador” sinal do governo de que investidor precisa pagar pedágio para comprar dólar

Haddad está com os dias contados para discutir alternativas ao aumento do IOF — mas não há nenhuma proposta concreta até agora

O líder do governo no Congresso afirmou que o governo tem 10 dias para dialogar sobre alternativas ao decreto que elevou as alíquotas do IOF

Prevenir é melhor que remediar: Ibovespa repercute decisão judicial contra tarifaço, PIB dos EUA e desemprego no Brasil

Um tribunal norte-americano suspendeu o tarifaço de Donald Trump contra o resto do mundo; decisão anima as bolsas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP