Sem IPOs e com restrições a CRIs, CRAs, LCIs e LCAs, renda fixa domina emissões no 1º semestre; debêntures batem recorde de captação

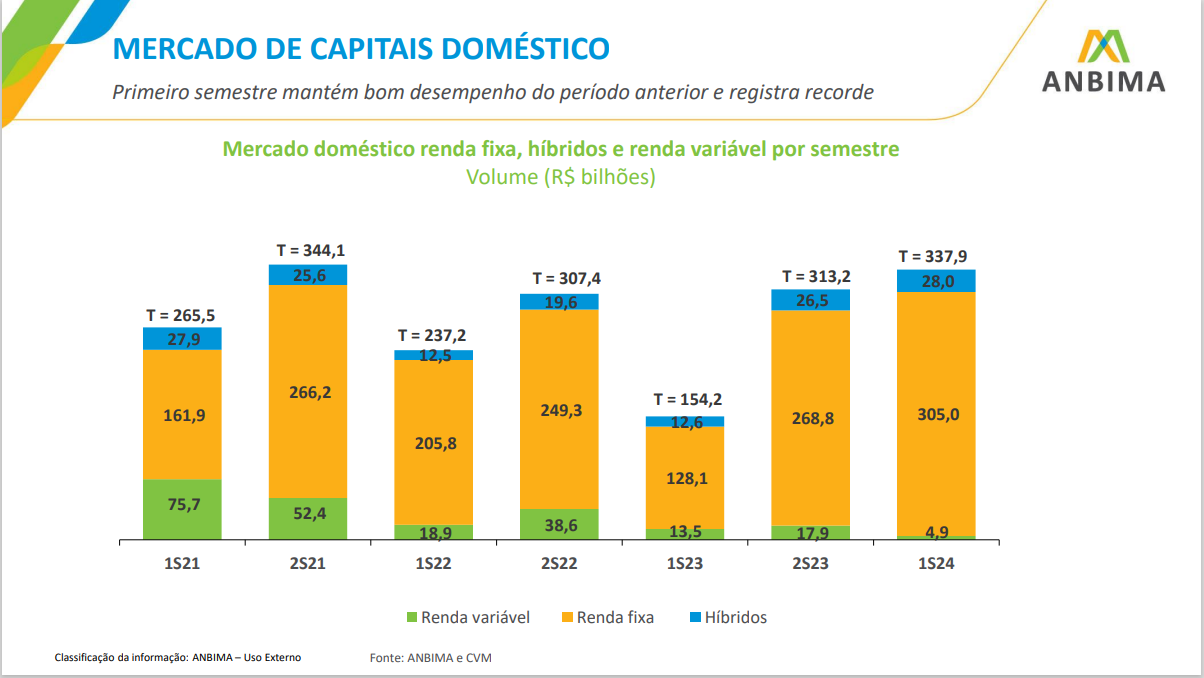

Ofertas no mercado de capitais totalizaram R$ 337,9 bilhões no período, sendo que R$ 206,7 bilhões corresponderam a debêntures; ofertas de ações totalizaram apenas R$ 4,9 bilhões

Com a volatilidade e as incertezas que rondam o mercado brasileiro – particularmente aquelas ligadas à política monetária norte-americana – os IPOs secaram no Brasil e mesmo as ofertas subsequentes de ações não têm sido tão frequentes.

Mas este cenário mais difícil para a bolsa deu espaço para a renda fixa brilhar no primeiro semestre deste ano. A classe de ativos favorita dos brasileiros correspondeu a 90% do volume de emissões no mercado de capitais, segundo dados da Anbima divulgados nesta quarta-feira (17).

As ofertas no mercado de capitais atingiram R$ 337,9 bilhões na primeira metade do ano, sendo que apenas as emissões de títulos de renda fixa foram responsáveis por nada menos que R$ 305 bilhões, ambas cifras recordes. Já as emissões de renda variável corresponderam a apenas R$ 4,9 bilhões, nível bastante inferior aos semestres anteriores.

Mudanças nas regras de LCI, LCA, CRI e CRA impulsionam debêntures

Dentro da renda fixa, destacaram-se as debêntures, títulos de dívida emitidos por empresas, que além de darem vazão à necessidade de capital das empresas em um momento de seca de ofertas na bolsa, também foram o destino preferido dos recursos que buscavam uma alternativa isenta de imposto de renda após a mudança nas regras de CRIs, CRAs, LCIs e LCAs no início do ano.

Isso porque as debêntures incentivadas, aquelas que captam recursos para projetos de infraestrutura, são isentas de IR para as pessoas físicas, assim como os fundos destinados ao varejo que investem majoritariamente nesses títulos.

Assim, com o aumento do prazo de carência de LCIs e LCAs de três para 12 e nove meses, respectivamente, os investidores individuais correram para o ativo que consideraram como a alternativa e que não tem esse tipo de restrição de liquidez.

Leia Também

- IPCA+ 7,1%: ‘É isso que o investidor de renda fixa deveria procurar todo dia’, diz analista; veja 4 recomendações de títulos premium

Além disso, houve um temor de que as regras de emissões de debêntures também pudessem ser alteradas, o que levou os investidores a se anteciparem e já alocarem seus recursos nesse mercado.

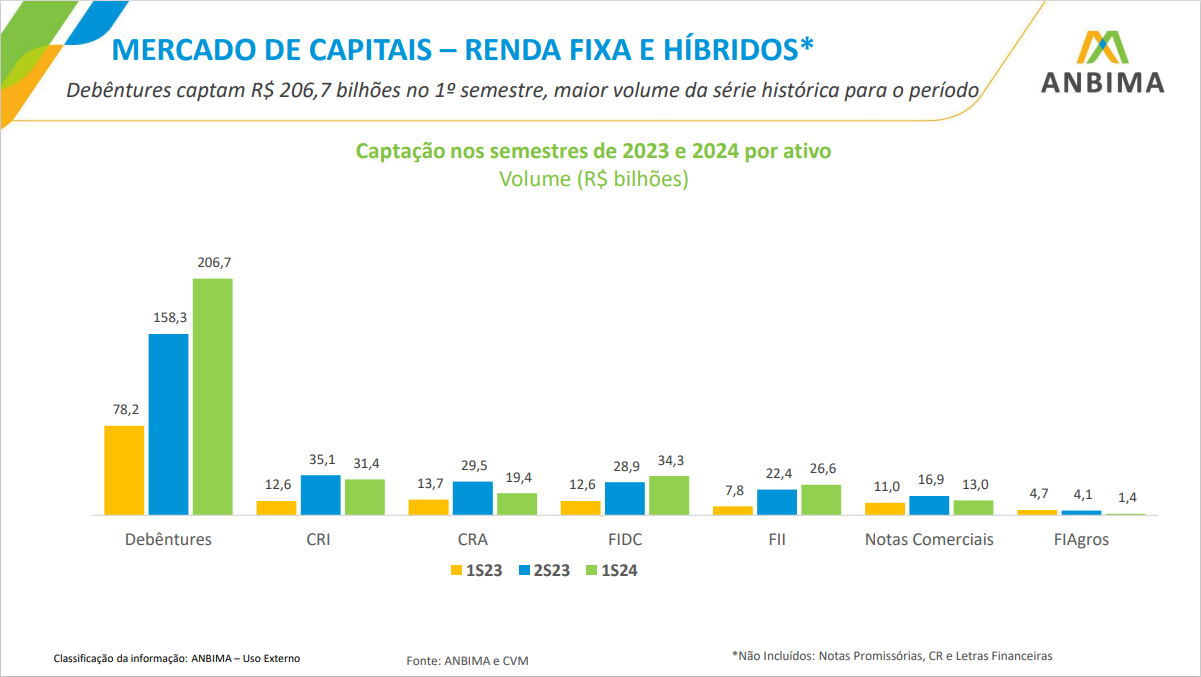

As debêntures captaram R$ 206,7 bilhões no primeiro semestre, o maior volume da série histórica para esse intervalo de tempo. Só as incentivadas representaram um volume de R$ 64,4 bilhões no período, também um recorde, superando até mesmo a já elevada captação de R$ 55,1 bilhões do segundo semestre de 2023.

O valor captado pelas debêntures incentivadas no primeiro semestre, aliás, supera todo o volume anual de 2021 e 2022 e quase empata com o volume de 2023.

CRIs e CRAs não se saíram mal

Mas apesar das restrições impostas às emissões de CRIs e CRAs, esses títulos incentivados não fizeram feio no semestre. As emissões de CRIs chegaram a R$ 31,4 bilhões no semestre, enquanto as de CRAs totalizaram R$ 19,4 bilhões, captações recordes para o período. Em ambos os casos, o volume ficou apenas um pouco abaixo do semestre anterior e superou com folga o primeiro semestre de 2023.

“No caso de CRIs e CRAs ainda não conseguimos sentir na totalidade os efeitos das novas regras, mas o volume teria sido ainda maior sem a mudança na regulação”, disse Guilherme Maranhão, presidente do Fórum de Estruturação de Mercado de Capitais da Anbima, em coletiva de imprensa na tarde de hoje.

Participação de pessoas físicas caiu, mas num volume muito maior

A participação das pessoas físicas na oferta de debêntures no primeiro semestre foi de 3,2%, bem inferior aos 6,3% do semestre anterior e aos 4,3% do primeiro semestre do ano passado. Entre as incentivadas, as pessoas físicas responderam por 9,1% da captação no período, ante 18% na segunda metade de 2023 e 25,9% na primeira metade.

“Caiu a participação de pessoa física, mas o volume emitido no primeiro semestre foi muito maior”, diz Maranhão.

Já os fundos de investimento ampliaram bastante a participação nas emissões em ambos os casos, ficando com 46,1% da emissão de debêntures no primeiro semestre (contra 27,5% e 27% nos dois semestres anteriores) e 19,6% das emissões de debêntures incentivadas (contra 14,8% e 8,6% dos dois semestres anteriores). Maranhão lembra, porém, que a maioria dos cotistas dos fundos são pessoas físicas.

ONDE INVESTIR EM JULHO: OS MELHORES INVESTIMENTOS - AÇÕES, FIIs, BDRs, DIVIDENDOS, CRIPTO E ALOCAÇÃO

Chama a atenção o tamanho da participação de investidores ligados às ofertas, como os bancos coordenadores, que no primeiro semestre correspondeu a quase metade do volume de debêntures e a 66,1% do volume de debêntures incentivadas – neste último caso, um percentual maior do que nos períodos anteriores.

Segundo Guilherme Maranhão, porém, tal fenômeno não significa que o mercado está desaquecendo, pois a movimentação no mercado secundário – quando um investidor compra o papel de outro, em vez de comprar do emissor na oferta – se mostrou aquecida.

No caso das debêntures em geral, o volume negociado no secundário cresceu 30,7% no primeiro semestre em relação ao anterior, para R$ 334,7 bilhões. O número de negociações, por sua vez, aumentou 30,4%, para R$ 680 milhões.

Já o volume negociado no mercado secundário de debêntures incentivadas cresceu 53,4% no primeiro semestre em relação ao anterior, para R$ 120,4 bilhões.

Ofertas de ações têm queda forte

Sem IPOs nos últimos dois anos – e, pelo visto, caminhando para o terceiro ano sem novas ofertas públicas iniciais de ações –, o mercado de capitais brasileiro teve somente seis ofertas de renda variável no primeiro semestre, todas subsequentes (follow-ons).

O volume movimentado foi de apenas R$ 4,9 bilhões, bem inferior aos R$ 17,9 bilhões do segundo semestre de 2023 e aos R$ 13,5 bilhões do primeiro semestre do ano passado.

Ação da Light (LIGT3) dispara mais de 30% na B3 em meio a adiamento de assembleia com bondholders

A companhia de energia elétrica anunciou mais um adiamento da assembleia de bondholders que visa a discutir os termos e condições do “scheme of arrangement”

Ambipar (AMBP3) cai forte na B3 após gestora supostamente ligada a Tanure indicar dois membros para o conselho da empresa; veja quem são os candidatos

Após enfim realizar seu desejo de indicar novos conselheiros na Ambipar, a Trustee pediu a convocação de uma assembleia geral extraordinária para votar as nomeações

UBS BB eleva preço-alvo de ação de dona da Centauro e Nike no Brasil

Grupo SBF (SBFG3) passa por aceleração das vendas de seu estoque e alívio da dívida líquida; segundo banco, há espaço para ainda mais crescimento até 2026

Setor elétrico: BTG Pactual e Empiricus são unânimes nas recomendações para setembro; AURE3, TAEE11 e TRPL4 ficam fora do top 10

As duas instituições optaram pelas mesmas companhias do setor elétrico em setembro; veja os motivos e por que o momento é favorável para essas empresas

Não é hora de ter Vale (VALE3) na carteira? Bancão de investimentos rebaixa peso de ações da mineradora

O Bank of America rebaixou a recomendação para a gigante da mineração no portfólio de América Latina, de “equal weight” para “underweight”

Onde investir em setembro? Bolsa brasileira tem 3 ‘gatilhos’ e analista aponta 10 ações que podem se beneficiar desse cenário

Para Larissa Quaresma, mesmo com agosto positivo, a Bolsa brasileira ainda está barata e pode renovar máximas; veja onde investir em setembro

Banco do Brasil (BBAS3), Bradesco (BBDC4) ou Itaú (ITUB4)? Veja os bancos recomendados pelo BTG Pactual em setembro para buscar dividendos

Carteira do BTG Pactual, que rendeu 266,2% do Ibovespa desde a criação, tem dois “bancões” recomendados para setembro – veja quais são

Lemann e sócios convertem bônus de subscrição e voltam a ter o controle de fato sobre a Americanas (AMER3)

Com exercício parcial de bônus de subscrição, trio de bilionários passou a deter 50,01% do capital votante da Americanas (AMER3)

O mês do cachorro louco mudou? Depois das máximas históricas de agosto, Ibovespa luta para sair do vermelho em setembro

Temores referentes à desaceleração da economia dos EUA e perda de entusiasmo com inteligência artificial penalizam as bolsas

Petrobras (PETR4) lança títulos no exterior no valor de US$ 1 bilhão; confira quanto a estatal vai pagar aos investidores

De acordo com o comunicado da petroleira, o rendimento ao investidor será de 6,25% ao ano e os recursos serão usados para recomprar até US$ 1 bilhão de outros títulos

Itaú (ITUB4) é a ação mais recomendada (de novo) para investir em setembro; veja o ranking com recomendações de 14 corretoras

Figurinha repetida no ranking de ações mais indicadas pelos analistas para investir no mês, o banco acumulou cinco indicações das 14 corretoras consultadas pelo Seu Dinheiro

Vale apostar na recuperação da Americanas (AMER3)? Analistas ‘botam mais fé’ no turnaround de outra varejista

“Show de volatilidade” da Americanas nos últimos dias não empolga analistas, que veem outra varejista em processo de turnaround como um investimento mais atrativo para o momento

Azul (AZUL4) arremete na bolsa em meio a negociações com bondholders — enquanto mercado continua de olho em potencial recuperação judicial nos EUA

Os papéis reagem a rumores de que a empresa iniciaria hoje negociações com detentores de títulos de dívida da companhia emitidos no mercado internacional para captar recursos

Ações das Lojas Renner (LREN3) sobem quatro vezes mais que Ibovespa desde o balanço do 2T24 — e este banco vê espaço para mais

JP Morgan reiterou a recomendação equivalente a compra para Lojas Renner e elevou o preço-alvo para R$ 21,00, o que representa um potencial de alta de 24%

Vem dividendo extraordinário? Petrobras (PETR4) deve depositar mais de R$ 55 bilhões em proventos em 2025, diz XP; estatal lança captação no exterior

Para os analistas, o valuation da estatal permanece “atraente”, com uma expectativa de dividend yield de cerca de 10%, considerando apenas os proventos ordinários

Após pagar milhões em dividendos hoje, esta empresa com ações na B3 quer depositar mais R$ 560 milhões na conta dos acionistas

A companhia quer fazer uma redução de capital e depositar os recursos decorrentes da operação ainda este ano, até 31 de dezembro

Frigoríficos em queda na B3: BRF (BRFS3) recua 6%, enquanto Minerva (BEEF3) cai 3% após corte de preço-alvo por analistas

Além do aumento recente na curva de juros, os papéis ainda reagem à liquidez reduzida no mercado local, já que as companhias de proteínas são mais expostas aos EUA

Americanas (AMER3) busca compradores para Shoptime, Submarino e Ame e anuncia nova estratégia para serviços financeiros; ações saltam 18% na B3

Além das possíveis alienações, a varejista informou também que iniciará a execução de uma nova estratégia de negócios para a plataforma de pagamentos digitais

XP tem meta ambiciosa de atingir 10 mil assessores até 2028 — mas Selic elevada pode pressionar planos da gigante do mercado, segundo analistas

Atualmente, o número de profissionais da XP focados no canal B2C (empresa para consumidor) é de cerca de 2,3 mil funcionários

A crise na Azul (AZUL4) pode afetar os negócios da Embraer (EMBR3)? Veja o que pensa o BTG Pactual

Mesmo com o cenário catastrófico da empresa de aviação, a dependência da fornecedora de aeronaves permanece quase inabalada

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP