Como declarar bitcoin e outras criptomoedas no imposto de renda

Operações com criptoativos podem precisar ser informadas na declaração de imposto de renda, além de estarem sujeitas à tributação

Criptomoedas são consideradas bens pela Receita Federal, e qualquer lucro obtido com a venda de ativos digitais é tratado como ganho de capital e sujeito à tributação. Assim, pode ser obrigatório informar as suas operações com criptoativos na declaração de IR. A seguir, você vai ver como declarar criptomoedas como o bitcoin no imposto de renda 2024.

Como declarar criptomoedas como o bitcoin no imposto de renda 2024

Se você teve criptoativos em algum momento do ano passado na sua carteira, é necessário informar a posse desses ativos na ficha de Bens e Direitos, sempre pelo custo de aquisição, caso este tenha sido, em algum momento, igual ou superior a R$ 5 mil.

Escolha o grupo 08 - Criptoativos e o código mais apropriado, dependendo do tipo criptomoeda: 01 para bitcoin; 02 para outras criptomoedas (altcoins), como Ethereum, Ripple, Cardano, Solana etc.; 03 para stablecoins, aquelas criptomoedas que têm lastro em moedas fiduciárias, como o Tether; 10 para NFTs, os non-fungible tokens; e 99 para outros criptoativos.

- Já sabe como declarar seus investimentos no Imposto de Renda? Baixe nosso guia de IR e acesse o curso completo da jornalista Julia Wiltgen, de forma totalmente gratuita. É só clicar aqui.

Caso você escolha os códigos 02 ou 03, haverá ainda um outro campo para você escolher o código que especifica o criptoativo.

Marque se você faz autocustódia (utiliza uma wallet) ou não, isto é, se deixa seus criptoativos na própria corretora (exchange). Neste último caso, você deverá informar o CNPJ da corretora num campo específico.

No campo "Discriminação", informe a quantidade de ativos digitais daquele tipo que você detém. Caso você tenha NFTs ou outros criptoativos não especificados naquela lista, informe quais são eles neste campo.

Se utilizar uma wallet, informe a carteira, bem como o seu modelo, além dos dados da exchange por meio da qual comprou seus ativos digitais, se for o caso.

Caso as criptomoedas tenham sido compradas de outra pessoa física, é preciso informar o nome e o CPF do vendedor.

Nos campos “Situação em 31/12/2022” e “Situação em 31/12/2023”, você deve informar o saldo em cada data, sempre pelo seu custo de aquisição em reais, sem atualizar pelo seu valor de mercado.

Você pode incluir os custos de transação ao custo de aquisição dos seus ativos digitais. Caso transacione por uma corretora brasileira, provavelmente você já terá acesso aos valores transacionados em reais.

Porém se você precisar converter o custo de aquisição de dólares para reais, utilize a cotação de venda do dólar PTAX na data da compra, disponível no site do Banco Central.

Lembrando que se vc tiver feito múltiplas compras, a preços diferentes, de um mesmo tipo de criptomoeda, ou se tiver até tido vendas parciais no meio do caminho, você terá que calcular o custo médio de aquisição dessas criptos. Eu explico como é feito o custo médio de aquisição nesta matéria.

Como declarar criptomoedas como o bitcoin no imposto de renda - e o que acontece se eu não declarar? Veja este conteúdo também em vídeo e aproveite para seguir o canal do Seu Dinheiro no YouTube.

Venda de criptoativos em 2023

As vendas de criptomoedas estão sujeitas à tributação sobre o ganho de capital (lucro), assim como ocorre com a venda de qualquer outro bem. Vendas de valores inferiores ao equivalente a R$ 35 mil em um único mês são isentas de IR. Mas acima desse valor, é preciso pagar imposto.

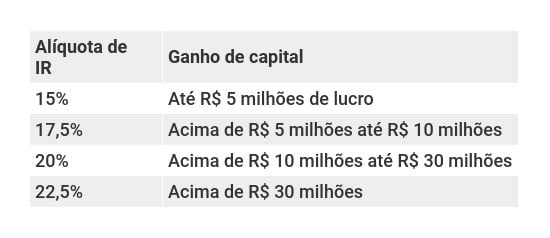

As alíquotas variam de acordo com o valor do ganho de capital, conforme a tabela abaixo:

Caso tenha feito alguma venda de criptomoedas com lucro tributado no ano passado, você precisa ter apurado o ganho de capital e o IR devido, o que pode ter sido feito por meio do programa Ganhos de Capital (GCAP2023), da Receita Federal.

O próprio programa já emite o DARF para recolhimento do imposto, que deve ter sido pago até o último dia útil do mês seguinte ao mês da venda. Na hora de preencher a declaração de imposto de renda 2024, basta importar o demonstrativo do GCAP2023 para o Programa Gerador da Declaração.

- VEJA MAIS: Economista recomenda 5 criptomoedas para buscar R$ 1 milhão; veja como acessar a lista completa

Para isso, vá até a aba Ganhos de Capital, ficha Direitos/Bens Móveis, e selecione "Importar". As informações do demonstrativo do GCAP salvo no seu computador serão importadas, preenchendo automaticamente, com o valor do ganho de capital tributado, esta ficha e também a de Rendimentos Sujeitos à Tributação Exclusiva/Definitiva, linha 02 - Ganhos de capital na alienação de bens e/ou direitos.

Caso você tenha deixado de recolher o IR sobre algum ganho de capital tributado advindo da venda de criptoativos acima do limite de isenção, utilize o GCAP2023, que pode ser baixado no site da Receita, para apurar o imposto devido normalmente, utilizando a aba de Bens Móveis.

Em seguida, acesse o programa Sicalc, também disponível no site do Fisco. Lá, preencha os seus dados pessoais, os dados da venda e o IR devido. O programa calculará a multa e os juros para o recolhimento do imposto em atraso e emitirá o DARF para pagamento com os encargos. O código para IR sobre ganhos de capital é o 4600.

A multa por atraso no pagamento do IR é de 0,33% ao dia, limitada a 20% do IR devido. Já os juros de mora correspondem à Selic acumulada do mês de vencimento até o mês anterior ao do pagamento, mais 1% referente ao mês de pagamento.

Feito isso, importe o demonstrativo do GCAP para a sua declaração normalmente.

No vídeo a seguir, a repórter Julia Wiltgen mostra, no próprio GCAP, como calcular o imposto para gerar o DARF e depois declarar o lucro no imposto de renda:

Leia também

- Como declarar compra, venda, doação e propriedade de veículos no imposto de renda

- Como declarar fundos de investimento no imposto de renda

- Como declarar fundos imobiliários (FIIs) e fiagros no imposto de renda

Vendas abaixo de R$ 35 mil

Ganhos com vendas mensais inferiores a R$ 35 mil são isentos, mas também devem ser declarados.

Neste caso, o ganho obtido com a operação deve ser indicado na ficha de Rendimentos Isentos e Não Tributáveis, no código 05 - Ganho de capital na alienação de bem, direito ou conjunto de bens ou direitos da mesma natureza, alienados em um mesmo mês, de valor total de alienação de até R$ 20 mil, para ações alienadas no mercado de balcão, e R$ 35 mil nos demais casos.

No caso de venda, não deixe de de atualizar a ficha de Bens e Direitos. Caso tenha vendido apenas parte das suas criptomoedas no ano passado, informe o saldo remanescente em "Situação em 31/12/2023". Caso tenha vendido todas elas, esse campo deverá ser zerado. Lembre-se de que a venda deve ser informada no campo "Discriminação".

No entanto, se você já tinha criptomoedas em 2022 e não comprou mais nem vendeu ao longo de 2023, você deverá repetir o valor de 2022 no campo de 2023, independentemente de os ativos terem se valorizado ou não. Não os atualize por valor de mercado, declare-os sempre pelo custo de aquisição.

Passa no crédito? Banco Central mostra que brasileiro está trocando o rotativo do cartão, com juros mais altos, pelo parcelado

Técnico do BC classifica as taxas do rotativo de proibitivas; chegaram a 429,5% em junho

Pix Automático: BC adia estreia da nova ferramenta para junho de 2025

Modalidade permite a programação de pagamentos recorrentes, como escolas, condomínios e serviços de streaming

Open Finance, esse grande desconhecido dos brasileiros

Pesquisa mostra que mais da metade da população nunca ouviu falar do sistema criado pelo Banco Central que permite compartilhamento de dados financeiros

Nova lei diminui riscos de comprador da casa própria perder imóvel por dívida que não é dele, mas ainda há uma ameaça; entenda

Especialista em direito imobiliário afirma que nova legislação aumenta segurança jurídica, mas ainda não elimina de vez os riscos

Pequena, média ou grande? Um guia completo das picapes à venda no Brasil

Seja para trabalhar, levar a família ou apenas desfilar, as picapes partem de R$ 100 mil — e tem chinesa a preço avassalador chegando por aí

20 milhões de brasileiros estão no Serasa e não sabem; veja se você é um deles e limpe seu nome

Pesquisa do Serasa aponta ainda que 51 milhões de pessoas nunca consultaram a situação do próprio CPF

IVA, cashback, imposto do pecado, carne na cesta básica: entenda a reforma tributária em 11 pontos

Regulamentação da reforma tributária passou na Câmara e agora precisa ser aprovada pelo Senado antes de seguir para sanção presidencial

Mais um vazamento de dados do Pix; BC diz que, desta vez, informações são de clientes da 99Pay

Exposição de informações de clientes ocorre num momento em que o meio de pagamento registra recordes sucessivos de uso diário

A pensão alimentícia que pago está indo inteira para a mãe do meu filho. Ele nem sequer mora mais no Brasil. Posso pedir reembolso?

Se fôssemos fazer um ranking de temas que mais recebemos dos leitores de A Dinheirista, pensão alimentícia certamente estaria no top 5. São dezenas de dúvidas na nossa caixa de e-mail, em especial depois de um vídeo sobre o assunto ter viralizado nas redes sociais. A maioria tem um tópico em comum: é possível pedir […]

Dólar: se você ainda não tem uma parte do patrimônio na moeda norte-americana, a hora de investir é agora

Seja para bancar uma viagem, quitar alguma dívida em moeda forte ou proteger uma parte do portfólio, especialistas avaliam que é hora de comprar